近日,媒体报道,银保监会批准了国富人寿开业申请,至此,广西省迎来首家法人寿险公司。蓝鲸保险查阅数据发现,今年前4月,广西自治区原保险保费收入在全国中占比仅有1.66%,寿险原保险保费收入占比更低,为1.54%。但从增速角度来看,广西省前4月原保费收入同比增加13.32%,涨幅在各地区中排在第三。发展空间巨大、增速趋稳之势中,看来,国富人寿在广西展业或大有可为。

事实上,今年以来,已有多家险企,注册于保险业发展相对滞后区域,专家对蓝鲸保险分析称,这种现象,或基于目前贫困地区保险业发展的政策利好,有利于获取保险牌照。对此类险企未来发展,专家分析称,险企服务地方经济,需要大量的资金投入,能否切实服务当地,尚需根据险企表现观望,或会出现“事与愿违”现象。

国富人寿拿下今年第6张保险牌照,股东现唯品会、恒大身影

据了解,近日,银保监会核准下发了今年的第6张保险牌照,国富人寿获批开业,其也是今年第4家获准开业的寿险公司。早在2017年1月25日,原保监会发布公告,批复同意国富人寿进行筹建,酝酿18个月后,国富人寿正式获批开业。

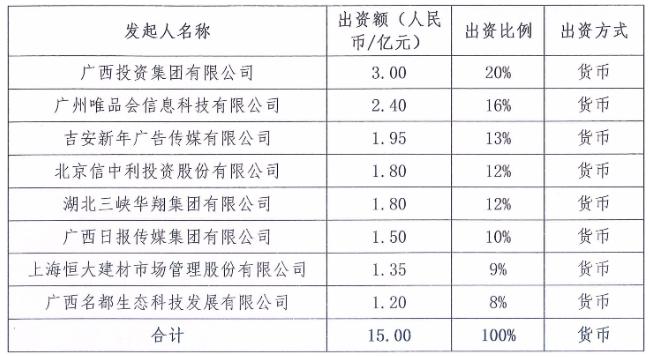

据国富人寿筹建公告显示,其注册资本为15亿元,注册地为广西南宁市。从股本比例来看,国富人寿共有8位股东,其中,广西投资集团为国富人寿第一大股东,出资3亿元,持股比例达到20%,唯品会持股紧随其后,持股比例为16%,其余六家股东持股比例相对均等。

国富人寿股东构成

蓝鲸保险梳理发现,国富人寿的股东背景呈现多元化。具体来说,广西投资集团、北京信中利以及广西名都生态科技属于资本市场服务行业,业务以投资活动为主;唯品会属软件和信息技术服务业,主营商品批发、零售贸易;两家传媒类公司吉安新年广告传媒与广西日报传媒;湖北三峡华翔为房地产业企业,上海恒大建材则主营家装建材相关业务。

从股东实力来看,据媒体报道称,国富人寿最大股东广西投资集团,是广西首家营业收入超过千亿的企业。据启信宝信息显示,广西投资集团为广西自治区政府100%持股公司,截止2016年末,其资产总额达3111.62亿元,全年营业收入1169.86亿元。

国富人寿股东中另有两家上市公司也值得注意,唯品会和北京信中利投资股份有限公司分别为美股纳斯达克上市公司及新三板挂牌公司。两家公司分别出资2.4亿元和1.8亿元,占总股本的16%和12%。此外,上海恒大建材第一大股东为恒大集团,持有其57.77%股权。

广西保险现状不佳正积极发力,首家寿险公司落地助力

蓝鲸保险注意到,国富人寿是第二家注册地在广西的保险公司,第一家是北部湾财险,而在寿险领域,国富人寿是广西首家寿险公司。

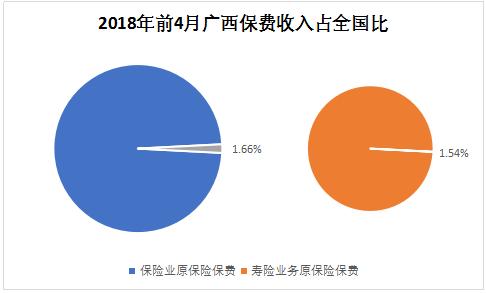

据银保监会披露的数据显示,2018年前4月,广西原保险保费收入共计275.69亿元。其中,财产险收入75.81亿元,寿险收入162.97亿元,健康险和人身意外伤害险分别收入29.61亿元和7.30亿元,全国方面,根据原保监会网站数据显示,今年前4月,全国原保险保费收入共计16585.42亿元,其中寿险收入10567.22亿元。

由此计算,目前广西保险业在全国的占比相对较低,原保险保费收入仅占全国市场的1.66%。其中寿险原保费收入也只占全国市场的1.54%。

虽然目前广西原保险保费收入占比仍然较低,但发展势头迅猛。数据显示,今年前4月,全国保险公司原保险保费收入同比下降7.84%,其中,寿险公司原保险保费收入更是同比去年1季度下降了13.60%。

具体看各地区的表现,今年前4月,一共有19个地区原保险保费收入上涨,17个地区则呈下跌趋势。原保费收入上涨的地区中,增幅最大的分别为西藏、贵州、广西,三者均为目前保险业发展相对滞后的地区。其中,西藏同比去年1季度上涨了32.98个百分点,是上涨最快的地区。贵州和广西上涨幅度则分别达到13.29%和13.23%。

具体来看广西地区,分险种看,今年前4月,广西地区健康险收入29.61亿元,同比上涨了42.49个百分点,为上涨最多的险种;寿险和意外险也有5%以上的涨幅。

在此前提下,国富人寿明确表示,将利用区位优势,除提供大众化产品外,通过注重产品研发和信息技术的专业能力,聚焦健康险和养老险,同时更多的为广西人民提供定制化的专属保障。

政策利好助险企落地保险滞后区域,能否“反哺”暂难定论

事实上,不仅国富人寿选择在保险业发展相对滞后的区域落地,今年以来,陆续有黄河财险与海保人寿,分别在保险业发展尚不发达的甘肃、海南省获批开业,甘肃省首家寿险公司敦煌人寿也正在路上。

区域发展不均衡是我国保险业发展的一项“顽疾”,为何近期险企纷纷选择在“边缘”区域展业?

首先,基于政策鼓励,2016年末,原保监会发布《关于加快贫困地区保险市场体系建设 提升保险业保障服务能力的指导意见》,明确表示,优先支持中西部省份设立财险公司与寿险公司,填补保险法人机构空白。同时,对部分在贫困地区展业且满足相应条件的企业设立保险公司,给予“重点支持,优先审核”。

与此同时,在近期我国保险业扩大对外开放的背景下,各地区也纷纷提出加大力度发展保险业,同时提供利好政策。“当地政府推动险企在地方落地,应该是希望其能够为当地的特色经济保驾护航”,上海财经大学金融学院教授粟芳对蓝鲸保险分析称。

此外,“在贫困地区设立险企,或有利于保险公司获取牌照”,粟芳表示。同时她指出,“在互联网时代,从监管部门的角度来说,不应该再审批区域性保险公司设立”。

“互联网保险是跨越时间和空间的,并不存在区域的限制,在此前提下,监管部门应该剔除掉区域性保险公司的审批,在互联网思维下调整保险的监管制度和措施”, 粟芳进一步解释称。

针对于目前已经获批开业的区域性险企而言,将面临哪些挑战呢?

首先,在资金层面,粟芳提醒道,“保险公司针对于地方特点发展特色保险产品,也就意味着需要险企进行大量的资金投入,而险企是否能够把为社会经济保驾护航的目的作为一种使命去执行,还要看险企的意愿和表现,可能出现事与愿违的情况”。

另一个障碍则是在人才层面,《指导意见》明确表示,对于发展落后的部分地区,支地险企双总部发展,通过发达地区对接帮扶,切实解决专业人才紧缺问题,促使其顺利起步。

今年初获批开业的黄河财险即被核准在开业后在北京和甘肃首先开展业务。对此,浙江大学经济学院教授柴效武分析称,新成立的险企,同时在两地开展业务应该利用发达地区的人才优势,帮助险企快速建立业务,为日后进一步地发展起到铺垫效果。

由此看来,在保险业“欠发达”落地的险企,虽然在一定程度上有利好政策加持,但未来如何克服困难,稳健发展,为所在地区域提供风险保障,为社会经济保驾护航,值得思考与期待。